【知らないと損】住み替え時に住宅ローン控除を受ける8つの条件!併用できない特例も解説

「住宅ローン控除って住み替え時にも使えるの?」

「住宅ローン控除を使うにはどうすればいいんだろう?」

住み替えにともない住宅ローン控除を利用しようとしている方で、このような疑問を抱えている方も多いのではないでしょうか。

結論、住み替え時にも住宅ローン控除は利用できます。ただし、利用するにはいくつかの条件を満たす必要があります。

そこでこの記事では、住み替え時に住宅ローン控除を利用するための8つの条件について詳しく解説します。この記事を読めば、自分は住宅ローン控除を利用できるのか、利用する際の主な流れなどがすべてわかります。

住み替え時の住宅ローン控除について疑問や不安を抱えている方はぜひ最後までご覧ください。

[監修]宅地建物取引士

市野瀬 裕樹

中古マンション売買仲介を累計1200件以上監督。株式会社groove agentにおいて不動産売買の業務に3年従事。買い手をサポートしてきた経験を活かし、どうすれば高く売れるのか?を、買い手目線で不動産売却仲介のアドバイスを行う。

目次

\簡単30秒で査定依頼完了/

1.住み替えでも住宅ローン控除は受けられる

住み替えを考えている方にとって「住宅ローン控除が使えなくなるのでは?」という不安は大きいでしょう。しかし、結論から言うと住み替えをしても住宅ローン控除は適用可能です。ただし、いくつかの条件を満たす必要があります。

例えば、「住み替え先の家を購入してから6ヶ月以内に入居している」「住宅の床面積が50㎡以上」などの条件を満たさなければなりません。

住宅ローン控除を活用すれば住み替え後の税負担を軽減できるため、スムーズに生活をスタートできるでしょう。

2.住み替えで住宅ローン控除を利用するための条件一覧

住み替えで住宅ローン控除を受けるためには、以下のすべての条件を満たす必要があります。

- 新築または取得から6ヶ月以内に入居している

- 控除を受ける年の12月31日まで住み続けている

- 住宅の床面積が50㎡以上

- 床面積の50%以上を住居として使用している

- 住宅ローンの返済期間が10年以上

- 住宅ローン控除を受ける年の合計所得が2,000万円以下

- 居住した年とその前後2年間に「長期譲渡所得の課税の特例」などの適用を受けていない

- 中古住宅の場合は昭和56年6月1日以降に建築された住宅(新耐震基準適合住宅)

それぞれについて詳しく紹介します。

2-1.新築または取得から6ヶ月以内に入居している

住宅ローン控除を受けるためには、その家を新築した時、または購入した時から半年以内にその家に住み始めている必要があります。

新居を購入した後でも、半年以上前の家に住み続けた場合は住宅ローン控除を受けることができなくなります。

新居の購入が先、前の家の売却が後になった場合も、住宅ローン控除を受けるなら購入から半年以内に入居しておきましょう。

入居の基準として一番認められやすいのは住民票を移すことです。

仕事の都合などで引っ越しが遅れ、住民票を移すのがギリギリになってしまった時は、水道や電気の料金を支払っておくことで「居住の目安」として税務署に認めてもらうことができる場合もあります。

なるべく余裕を持って引っ越しをし、住民票を移す手続きを行いましょう。

2-2.控除を受ける年の12月31日まで住み続けている

住宅ローン控除を受ける条件の2つ目は、控除を受ける年の12月31日まで新居に住み続けているということです。

住宅ローン控除を受けているマイホームから、年度途中で引っ越しをしてしまった場合、その年の住宅ローン控除を受けることはできなくなります。

2-3住宅の床面積が50平方m以上

住宅ローン控除を受けるには、マイホームの床面積が50平方m以上でなければいけません。

これより狭い場合は住宅ローン控除の対象外となります。

住み替えの新居を探す時、床面積を確認しておくと安心です。

2-4.床面積の2分の1以上を居住用として使用している

住み替える新居が住居兼店舗として使う場合、床面積の半分以上を居住用スペースとして使用していなければいけません。

例えば床面積100㎡の新居のうち、60㎡を美容院などの店舗として使用している場合は、住宅ローン控除の対象外となります。

店舗や事務所兼自宅として物件を購入する場合は、使用スペースの広さにも注意しましょう。

2-5.住宅ローンの返済期間が10年以上

住宅ローン控除を受けるには、住宅ローンの返済期間を10年以上に設定していなければなりません。

住み替えで前の家を売却して得た資金を頭金にできる場合も、住宅ローン控除を受けるのであればローンの返済期間は10年以上に設定しておきましょう。

手元の資金に余裕がある場合は、住宅ローン控除が受けられる10年が終わってから、繰り上げ返済する方がお得になります。

2-6.住宅ローン控除を受ける年の合計所得が2,000万円以下

住宅ローン控除を受けるには所得制限があり、住宅ローン控除を受ける年の合計所得は2,000万円以下でなければなりません。

特に注意が必要なのは、住み替えで家を売却した時、譲渡益が出ている場合です。

譲渡益とは、購入した時の金額よりも高い価格で家を売却でき、差額が利益となることです。

譲渡益とその他の所得を合わせて2,000万円を超えている場合は、住宅ローン控除を受けることができなくなります。

譲渡益が出て所得が2,000万円を超えてしまう場合は、新居の購入を翌年にずらすなどすると、住宅ローン控除が受けられるようになります。

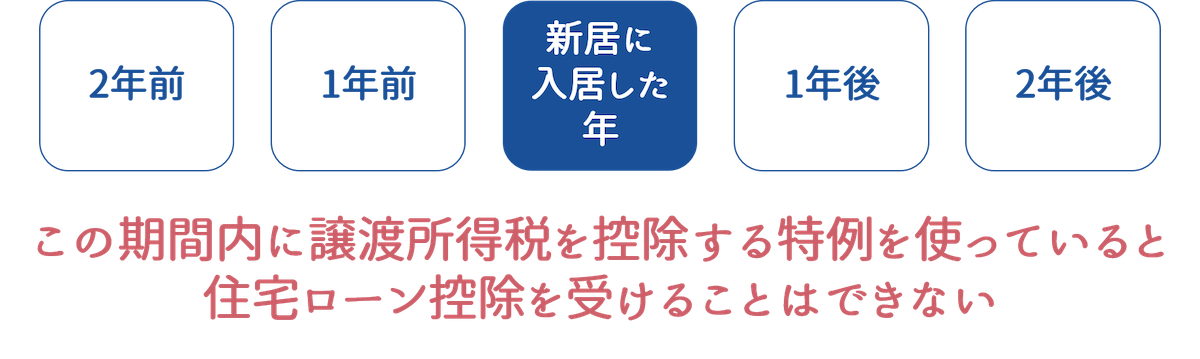

2-7.居住した年とその前後2年間に「長期譲渡所得の課税の特例」などの適用を受けていない

新しい家に住み始めた年と、その前後2年間に「長期譲渡所得の課税の特例」など所得税が控除される特例を受けている場合は、住宅ローン控除を受けることができません。

「長期譲渡所得の課税の特例」とは、マイホームを売却し、譲渡益が出た場合に所得税を控除してもらえるお得な特例のことです。

マイホームを売却して譲渡益が出た時に利用できる特例には以下の2つがあります。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 特定のマイホームを買い換えたときの特例

これらの特例は譲渡益が出た時に、譲渡所得税を減税するための特例です。

しかし、新しい家に住み始めた年と、その前後2年間に上記2つの特例を利用している場合は、住宅ローン控除を併用することはできません。

2-8.中古住宅の場合は新耐震基準適合住宅が対象

住み替えで新しく購入した家が中古住宅の場合は、築年数に注意が必要です。住宅ローン控除を受けるには、一定の耐震基準をクリアしている必要があります。

耐震基準の目安となるのが築年数です。

中古住宅の場合、昭和567年6月1日以降に建築された物件(新耐震基準適合住宅)であれば条件に該当します。また、昭和56年6月1日以前に建てられている場合でも、新耐震基準に適合している建物であれば条件クリアです。

住宅ローン控除の利用を考えている場合は、耐震基準をクリアしてるかどうかを確認しておきましょう。

3.住み替え時に住宅ローン控除と併用できない特例

住み替え時において以下2つの特例は、住宅ローン控除と併用できません。

- 3,000万円の特別控除

- 買い換えの特例

特例の概要や併用できない理由を解説します。

3-1.3,000万円の特別控除

3,000万円の特別控除は住宅ローン控除と併用できません。3,000万円特別控除と住宅ローン控除を併用してしまうと税制上の二重控除となるからです。

そもそも3,000万円特別控除とは、家を売って得た利益から3,000万円控除できる制度です。

例えば、今の家を売却して得た利益が3,000万円の場合、3,000万円の利益に対して譲渡所得税が課されます。しかし、3,000万円特別控除を利用することで譲渡所得税をゼロにできるのです。

このように、3,000万円特別控除は非常に大きな節税効果があります。しかし、住宅ローン控除と併用できないため、制度を利用する際には売却益や新しい住宅のローン額など、個々の状況に応じて慎重に判断する必要があります。

3-2.買い換えの特例

買い換えの特例も3,000万円特別控除と同様に税制上の二重控除となるため、住宅ローン控除と併用できません。

買い換えの特例は、マイホームを売って得た金額よりも高い家に住み替えた時に利用できる特例です。

マイホームを買ったときよりも高い金額で売れた場合、譲渡益に対して譲渡所得税を納める必要があります。

この時、さらに高い家を買って住み替えた場合は、譲渡所得税を納めるのを、新しく買った家を売却する時に先延ばしできるのが、買い換えの特例です。

例えば1,000万円で購入した家を4,000万円で売却した場合、譲渡益は3,000万円になります。

普通ならここで譲渡益3,000万円に対する譲渡所得税を納めなくてはなりません。

しかし、4,000万円よりも高い家を購入して住み替えた場合には、買い換えの特例を利用できます。

買い換えの特例を利用すると、譲渡益3,000万円に対する譲渡所得税の納税を、新しく買った家を売却する時まで引き延ばすことができるのです。

買い換えの特例はあくまで納税を先延ばしするだけで、控除されるわけではありません。新しい家を売却した時に得た売却益に、繰り越した課税分を足して納税する必要があります。

3,000万円特別控除と同様に節税効果の大きい特例のため、住宅ローン控除と比較してどちらの方が自分の状況に合っているのかじっくり考えることが大切です。

4.住み替え時における住宅ローン控除の上限額と控除額

住み替え時における住宅ローン控除の上限額と控除額について解説します。新築住宅と中古住宅によってそれぞれの額が異なるので確認しておきましょう。

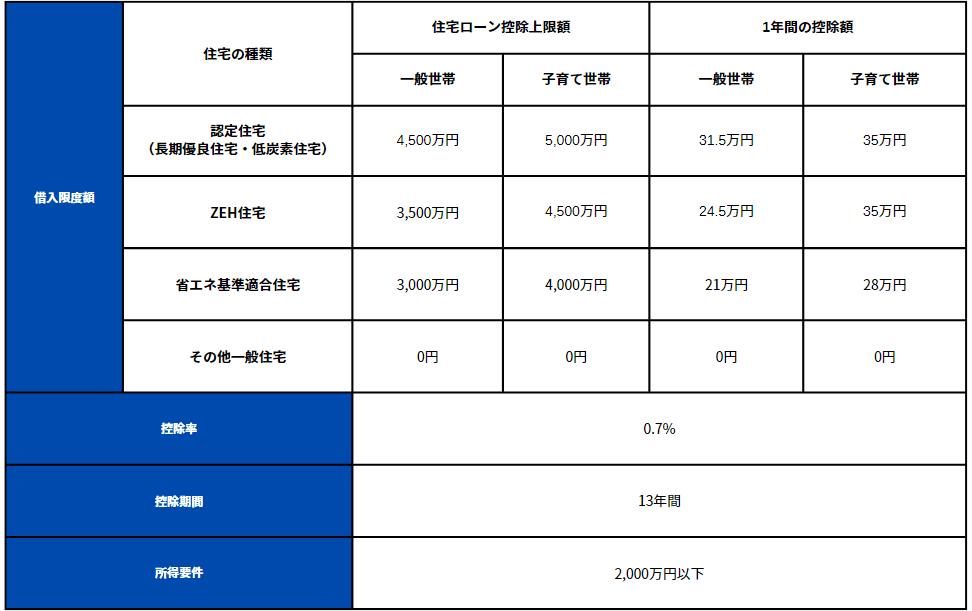

4-1.新築購入時の上限額と控除額

まずは新築住宅購入時の住宅ローン控除の上限額と控除額です。

新築住宅といっても住宅の種類や世帯の種類によって借入上限額や控除額が異なります。なお、子育て世帯とは以下を指します。

- 18歳以下の子どもがいる世帯

- 夫婦の一方が39歳以下

子どもがいる世帯だけでなく、「これから子どもができることを想定したうえで家を買う」という30代の世帯も該当します。

また、2024年に法改正され、新築住宅に限っては「認定住宅」や「ZEH住宅」などの住宅性能に満たない住宅は住宅ローン控除の対象外となりました。

"2024・2025年に新築住宅に入居する場合、2024年1月以降に建築確認を受けた新築住宅について、原則として住宅ローン減税を受けるには省エネ基準に適合する必要があります。"引用元:国土交通省「住宅ローン減税」

このように、新築住宅を購入する際の住宅ローン控除の適用条件が厳しくなったため、利用前に確認しておきましょう。

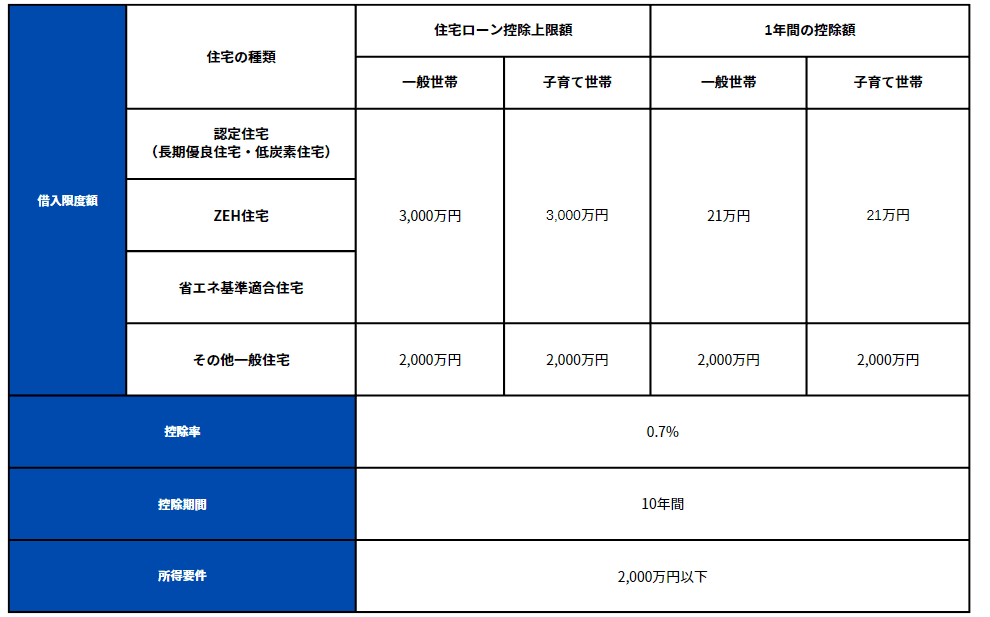

4-2.中古購入時の上限額と控除額

次に中古住宅購入時の上限額と控除額を見てみましょう。

中古住宅の場合は一般住宅でも住宅ローン控除の対象です。また、上限額は認定住宅やZEH住宅など一律3,000万円となっています。

一般住宅でも上限2,000万円の住宅ローン控除を受けられるため、新築住宅を購入するよりも幅広い人が控除を受けられるでしょう。

5.住み替え時に住宅ローン控除を受けるには確定申告が必要

住み替え時に住宅ローン控除を受けるには、住み始めた年の翌年に確定申告が必要です。しかし、確定申告の経験がない方も多いでしょう。ここでは、確定申告が初めての方に向けて確定申告の流れや必要なものを解説します。

それぞれ詳しくみていきましょう。

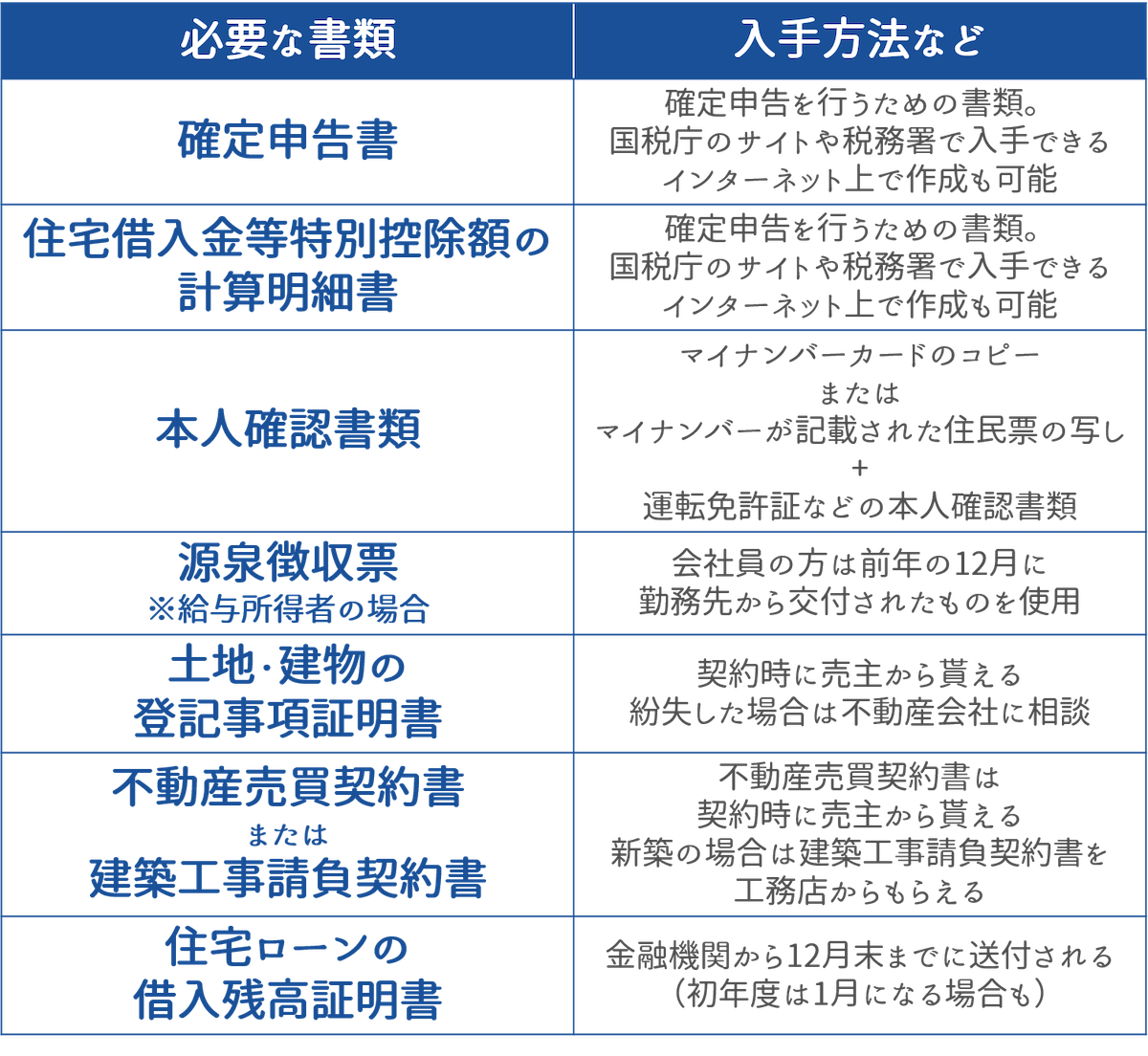

5-1.【STEP①】確定申告で必要な書類を用意する

住宅ローン控除を受けるには、まず確定申告で必要な書類を用意します。

確定申告で住宅ローン控除を申請するのに必要な書類は以下の通りです。

もし夫婦二人の共有名義の家をペアローンを組んで借りた場合は、夫婦二人ともが確定申告を行わなければならないため、書類も2人分必要です。

5-2.【STEP②】住宅借入金等特別控除額の計算明細書を記入する

必要書類が揃ったら、「住宅借入金等特別控除額の計算明細書」に必要事項を記入していきます。必要事項は以下のとおりです。

- 住所、氏名

- 居住開始年月日

- 総床面積

- 取得金額

- 住宅借入金等の年末残高

手書きだけでなく、インターネット上で数値などを記入して作成することも可能です。

インターネット上で作成したい場合は、国税庁の確定申告書作成コーナーを利用しましょう。

5-3.【STEP③】確定申告書を記入する

確定申告書には、自分の給与所得の額や控除を受ける金額を記入します。

確定申告書類にはAとBがあり、違いは以下の通りです。

- 確定申告書A・・・会社員、給与所得者

- 確定申告書B・・・自営業、個人事業主

確定申告書も手書きだけでなく、インターネット上で記入して作成することが可能です。

5-4.【STEP④】必要書類を提出する

書類に記入ができたら、他の必要書類と一緒に税務署に提出します。

最寄りの税務署に直接提出することはもちろん、郵送やインターネット上での申請も可能です。

確定申告書類の提出期間は、毎年2月16日から3月15日までの1カ月間です。

期日を守って提出するようにしましょう。

5-5.【STEP⑤】不安な場合は相談窓口へ

住宅ローン控除の手続きを行う上で記入する数字がよくわからなかったり、どう計算したりするのかわからないこともあります。

そんな時は、近くの税務署が行っている確定申告の相談窓口で相談するのがおすすめです。

確定申告シーズンになると各税務署が相談窓口を開設しています。確定申告に詳しい担当者と直接話せるため、正確な情報を教えてもらえます。

会場の場所は、確定申告シーズンに国税庁のホームページに記載されます。ただし、確定申告シーズンはかなり込み合うため、余裕を持って訪れるようにしてください。

なお、相談窓口が開設されていない時期に相談したい場合は、管轄の税務署に行って直接相談することも出来ます。

自分がどの税務署に申告するのか、管轄の税務署を知りたい場合は「国税庁 国税局・税務署を調べる」から郵便番号を入力すれば検索できます。相談は電話やチャットでも受け付けてくれています。電話やチャットで相談したい場合は「国税庁 税についての相談窓口」を確認してみましょう。

また、確定申告シーズンには、国税庁ではWEBに住宅ローン控除の申請をはじめとする確定申告の特集ページを開設します。不明な点がある場合は、まずこちらに目を通しておくのもおすすめです。特集ページは「国税庁 所得税の確定申告」に記載されるので、まずはこちらのサイトをチェックしてください。

6.住み替え時の住宅ローン控除とその他の特例が併用できない場合には譲渡益を確認

住宅ローン控除は3,000万円特別控除、買い換え特例と併用できないとご紹介しました。

では、どちらを選んだ方が得なのでしょうか?

住宅ローン控除か、その他の控除どちらを選ぶ方がいいかは、まず譲渡益がどれくらいでているかで決まります。

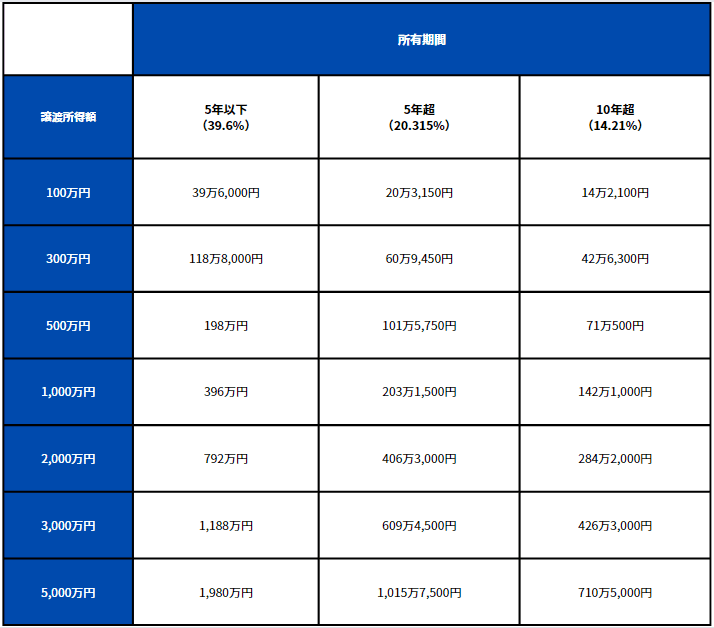

譲渡所得税がどれくらいかかるかは、次の表を参考にしてください。

譲渡益が多い場合は、支払う譲渡所得税も多くなるため、3,000万円の特別控除を選んだ方が得になります。

譲渡益が2,000万円を超えた場合は、購入する住宅の種類や住宅ローン控除で控除される額にもよりますが、3,000万円の特別控除の方がお得になるケースがほとんどです。

譲渡益が500万円以下の場合は、住宅ローン控除を受けた方がお得になるケースも多いでしょう。

ただし、所得が低く、住宅ローン控除で受ける控除額が少ない場合は3,000万円控除を利用した方がお得になる場合があります。

年末調整で貰える源泉徴収票の源泉徴収額を確認し、自分が控除される税額を確認してみましょう。

7.住み替え時における住宅ローン控除に関するよくある質問

住み替え時における住宅ローン控除に関するよくある質問をご紹介します。住宅ローン控除に関して不安や疑問を抱いている方は参考にしてみましょう。

7-1.確定申告はいつまでにやればいいの?

確定申告は、住み替えた年の翌年の2月16日〜3月15日の間におこないます。

例えば、令和6年中に住み替えた場合は令和7年の2月16日〜3月15日が確定申告の時期です。期間中に確定申告しなければ「無申告」として判断され、「延滞税」や「無申告加算税」が課されてしまいます。

期間中は多くの人が税務署を訪れるため、想定よりも時間がかかる場合もあります。また、必要書類の準備にも時間がかかる可能性があるため、できるだけ早い段階で準備しておいた方がよいでしょう。

7-2.会社の年末調整は不要になるの?

会社の年末調整は必要です。

住宅ローン控除を利用するには確定申告が必要ですが、確定申告の翌年以降は会社が年末調整のなかで住宅ローン控除を考慮したうえで税額を調整してくれます。

しかし、あくまでも住宅ローン控除を適用するための手続きであり、給与所得による所得税などの年末調整は引き続き必要です。

年末調整そのものが不要となるわけではないので気を付けましょう。

8.まとめ

住み替えにおける住宅ローン控除の適用条件や併用できない特例などを解説しました。

住宅ローン控除を受けるためには、「購入してから半年以内に住み始めている」「住宅ローンの返済期間が10年以上」などの条件を満たす必要があり、だれでも利用できるわけではないので気を付けましょう。

また、「3,000万円特別控除」や「買い換え特例」と併用できないため、状況や目的に応じて使い分けることが大切です。それぞれの控除や特例の意味を理解できれば、より大きな節税効果を得られます。

住み替えを検討している方で少しでも費用を抑えたいと思っている方は、ぜひこの記事を参考に住宅ローン控除を利用してみましょう。

「住み替えたいけどどこに依頼すればいいんだろう」とお悩みの方には、「sumnara」がおすすめです。sumnaraはリノベーション向き物件を中心に扱っている不動産サイトです。リノベーション施工はもちろん、中古物件の売却や販売まで幅広く対応しています。手間や時間のかかる住み替えをワンストップで依頼できるので、「すぐに住み替えたい」「窓口を増やしたくない」と考えている方には特におすすめです。

リノベーション会社ならではの高額査定や情報網をもとに、他社では実現できない高額売却も魅力です。また、購入に関してもリノベーション物件を数多く扱っているので、ほかでは見つけられない上質で綺麗な物件を見つけられるでしょう。

不動産会社選びでお悩みの方はぜひこの機会に「sumnara」を利用してみてください!