マンション売却の確定申告は必要?はじめてでもできるやり方を解説!

「私の場合、そもそも確定申告が必要なの?」

「確定申告なんてどうやればいいかわからない!」

マンション売却をして確定申告をしなければいけない人の中には、このようにお悩みの方も多いのではないでしょうか。

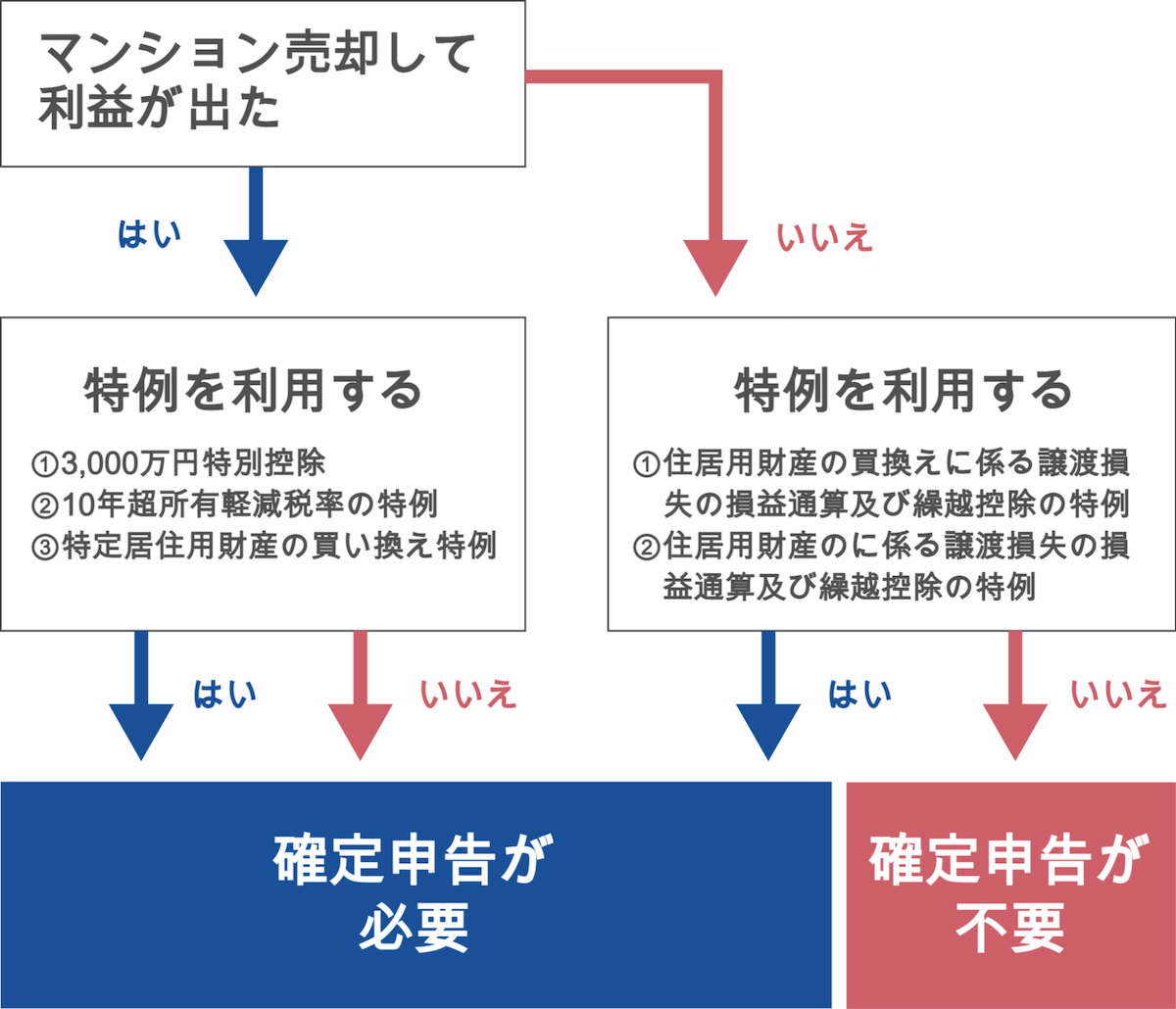

まずは、自分が確定申告をする必要があるのかザックリと診断してみましょう。

フローチャートで「確定申告が必要」となった方に向けて、確定申告がはじめての方でもわかるマンション売却後の確定申告のやり方を解説します。

この記事では、確定申告で控除が受けられる「特例」や「確定申告の進め方」「税金の計算方法」などを丁寧にわかりやすく解説します。

確定申告は納税に関わるため、怠ったり間違いがあれば、不利益を被ったり、ペナルティを与えられたりする可能性があります。確定申告がはじめてで不安……、という方もこの記事を読めば安心して取り組めるはずです。しっかり理解して、確定申告にのぞみましょう!

目次

\簡単30秒で査定依頼完了/

1.マンション売却後に確定申告が必要な人・不要な人

確定申告とは国民の所得を正しく把握するために行う手続きです。

マンションを売却して一時的に収入があった場合、個別に確定申告が必要となります。マンション売却で得られた売却益の額に合わせた「譲渡所得税」を支払わなければいけないためです。

売却益があるにもかかわらず確定申告を怠ると、後々税務署から連絡がきてしまいます…!そこでまずは、自分が確定申告をする必要があるのかしっかり把握しておくことが大切です。

マンション売却後の確定申告が必要な人は次のような人です。

反対に、マンション売却後でも確定申告が不要な人は次のような人です。

詳しく解説します。

1-1.マンション売却で「利益が出た」人は確定申告が必要!

マンションを売って利益が出た人は、確定申告が必要です。

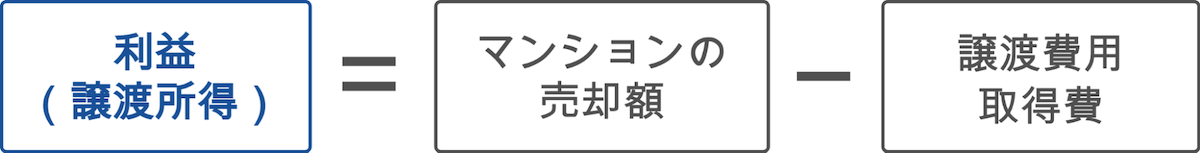

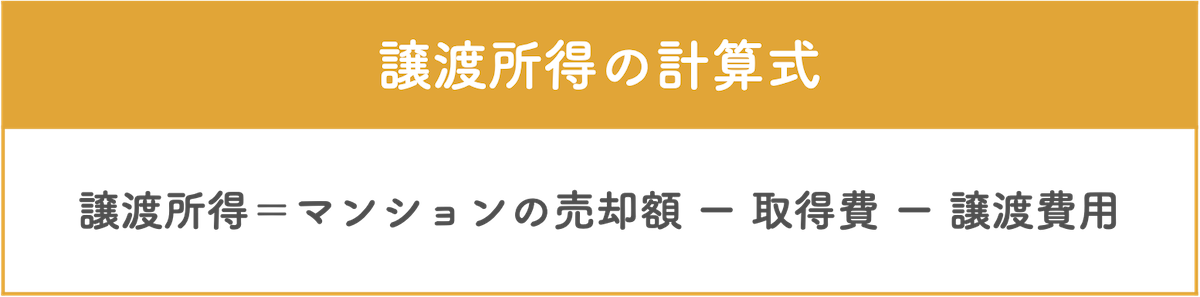

ここでいう「利益」とは、マンションの売却額から取得費や売却にかかった経費を差し引いたものを指し、これを譲渡所得と言います。

例えば、3,000万円で買ったマンションが3,500万円で売れたから確定申告が必要かというと、必ずしもそうではありません。上記の計算式で「譲渡所得」がプラスになれば利益が出たとみなされます。

1-2.マンション売却で「利益が出ない&特例を利用しない」人は不要!

マンションを売却して利益がなく、特例を利用する予定のない人は確定申告が不要です。

例えば、3,000万円で購入したマンションを2,500万円で売却した場合、利益がでていないので税金を収める必要がありません。

さらに、特例を利用する予定をしていなければ、確定申告は不要です。

1-3.マンション売却で利益がなくても確定申告で得られるメリットがある!

前記のとおり、マンション売却で利益が出ない場合は基本的に確定申告は不要です。

ただし、マンション売却で損益が発生した場合や、住宅ローンを利用した場合など、一定条件を満たすことで所得税の還付を受けられる場合があるため、確定申告を行うことをおすすめします。

1-3-1.マンション売却で赤字が出た場合の確定申告のメリット

マンション売却で赤字になってしまったとしても、確定申告することで以下の2つのメリットが得られます。

- 損益通算で所得税等が抑えられる

- 譲渡損失の繰越控除で最長4年、税額が軽減される

不動産売却で赤字が出た場合、その損失分を所得税等から控除される損益通算を受けることが出来ます。つまり、売却によって出た損失を給与所得などの所得税や住民税から控除することで、納める所得税や住民税を抑えることが可能となります。

また、譲渡損失の繰越控除では不動産を売却した年の翌年から3年間、つまり不動産を売却した年を含めた最長4年間は所得税や住民税を軽減させることが可能です。

このようなメリットがあることから、マンション売却で利益が出なくても確定申告をしておくことがおすすめです。

では、マンションを売却した場合、どのような特例を受けられるのか次章でみていきましょう。

2.マンション売却で利益が出た人向けの3つの特例

自宅マンションを売却した場合、一定の要件を満たすことで譲渡所得が控除される特例が3つあります。

- 3,000万円特別控除

- 10年超所有していた場合の軽減税率特例

- 特定居住用財産の買い換え特例

それぞれ詳しくみてみましょう。

2-1. 3,000万円特別控除

3,000万円特別控除とは、自分が住んでいた不動産を売却した場合に一定の要件を満たしていることで譲渡所得から最高3,000万円の控除を受けることのできる特例です。

3,000万円特別控除を利用すると、ほとんどのケースでは譲渡所得はゼロまたはマイナスとなり税金は発生しません。

ただし、3,000万円特別控除を利用するにはいくつかの条件を満たす必要があります。

- 売却した不動産に売主自身が居住していたこと

- 親子や夫婦、親族間の売買ではないこと

- 過去2年間で当該の特例もしくは譲渡損失に関しての特例が適用されていない

- 過去2年間でマイホーム買い替えや交換に関しての特例が適用されていない

- 売却した不動産や土地において、収用などの場合の特例が適用されていない

- 災害による滅失家屋の敷地で、退去時から3年が経過する日の属する年の12月31日までに売却している

以上は概略した文言ですが、これらを満たす場合に3,000万円特別控除特例が認められます。

3,000万円特別控除についてさらに詳しく知りたいという方は、国税庁のホームページ「No.3302 マイホームを売ったときの特例」を参照ください。

2-2.10年超所有していた場合の軽減税率特例

売却したマンションを10年超所有していた場合に、一定の要件を満たすことで、譲渡所得に対して軽減税率が適用される特例です。

本来であれば譲渡所得税や住民税などを合わせて約20%の税率になるところ、軽減税率特例を使えば14.21%まで税率を下げることができます。

ただし、軽減税率特例が認められるには、以下の要件を満たす必要があります。

- 売却した年の元日時点で当該の家屋や土地を所有している期間が10年を超えている

- 自ら居住していた不動産を売却する、もしくは不動産と併せてその土地も売却する

- 過去2年間で当該の特例が適用されていない

- 当該の不動産や土地でマイホーム買い替えや交換に関しての特例が適用されていない

- 親子や夫婦、親族間の売買ではないこと

他の特例と併用することもできるので、長期間居住用に所有をしたマンションを売却する際にはぜひ利用したい制度です。

10年超所有していた場合の軽減税率特例についてさらに詳しく知りたいという方は、国税庁ホームページ「No.3305 マイホームを売ったときの軽減税率の特例」を参照ください。

2-3.特定居住用財産の買い換え特例

マンションを売却した後に、新たに住み替えるための不動産を購入した場合、一定の要件を満たしていることで認められる特例です。

特定居住用財産の買い換え特例が認められるためには、上記で紹介した「3,000万円特別控除特例」、「軽減税率特例」で挙げられた要件に加え、以下の5つの要件を満たす必要があります。

- 当該の不動産の売却額が1億円以下である

- 売却した年を挟んで3年の間に新居不動産を購入する、また一定期限までに入居する

- 購入する不動産の延床面積が50平方メートル以上、土地の面積が500平方メートル以下である

- 購入する不動産が耐火建築物の中古物件である場合、築25年以内のものである、もしくは一定の耐震基準を満たしている

- 購入する不動産が耐火建築物でない中古物件である場合、築25年以内のものである、もしくは取得期限までに一定の耐震基準を満たす見込みがある

買い換えを考えている方は住宅ローン控除も確定申告で受けることができます。特定居住用財産の買い換え特例についてさらに詳しく知りたいという方は、国税庁ホームページ「No.3355 特定のマイホームを買い換えたときの特例」を参照ください。

次に、マンション売却で赤字になってしまった人向けの特例をご紹介します。

\簡単30秒で査定依頼完了/

3.マンション売却で利益が出なかった人向けの2つの特例

マンションを売却して利益が出なかった場合にも一定の要件を満たすことで、税金を安くできる特例が2つあります。

- 買い換えなどによる譲渡損失の損益通算と繰越控除の特例

- 特定居住用財産の譲渡損失の損益通算と繰越控除の特例

詳しくみてみましょう。

3-1.買い換えなどによる譲渡損失の損益通算と繰越控除の特例

5年超居住していたマンションを売却して買い換えた際に売却損が出た場合、ほかの所得と損益通算でき、損益通算しても赤字となった金額については翌年以降3年間繰り越して所得から控除できる特例です。

ただし、この特例を受けるためには、以下の要件を満たす必要があります。

- 売却したマンションを5年超所有していた

- 購入したマンションの延床面積が50平方メートル以上である

- 購入した年の12/31の時点で、ローンが10年以上残っている

- 購入した翌年の12/31までに入居する見込みがある

この特例の詳しくは国税庁のホームページ「No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき」を参照ください。

3-2.特定居住用財産の譲渡損失の損益通算と繰越控除の特例

マンションを住宅ローンの残高より低い価額で売却して譲渡損失が出た場合、一定の要件を満たしていれば、確定申告することで譲渡損失をその年の他の所得から控除することができる特例です。

ただし、この特例を受けるためには、以下の要件を満たす必要があります。

- 売却したマンションを5年超所有していた

- 売買契約を結ぶ前日の段階で、住宅ローンが10年以上残っている

詳しくは国税庁のホームページ「No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき」を参照ください。

これらの特例はあくまでも任意ですので、譲渡損失が少なく、手続きの割に効果が微妙と感じる方は利用しなくても問題ありません。譲渡損失の買い換え特例を利用しない場合には、確定申告自体が不要です。

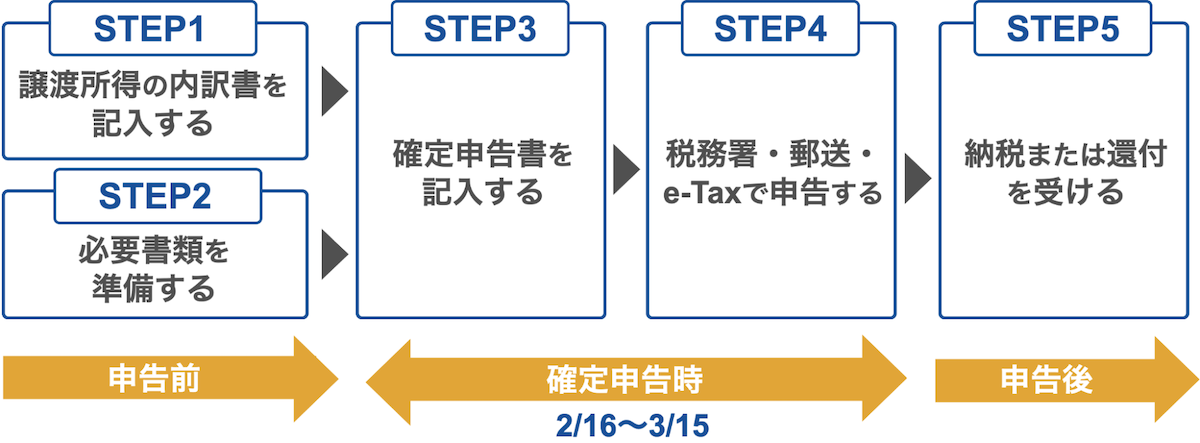

4.マンション売却の確定申告を進める5つのステップ

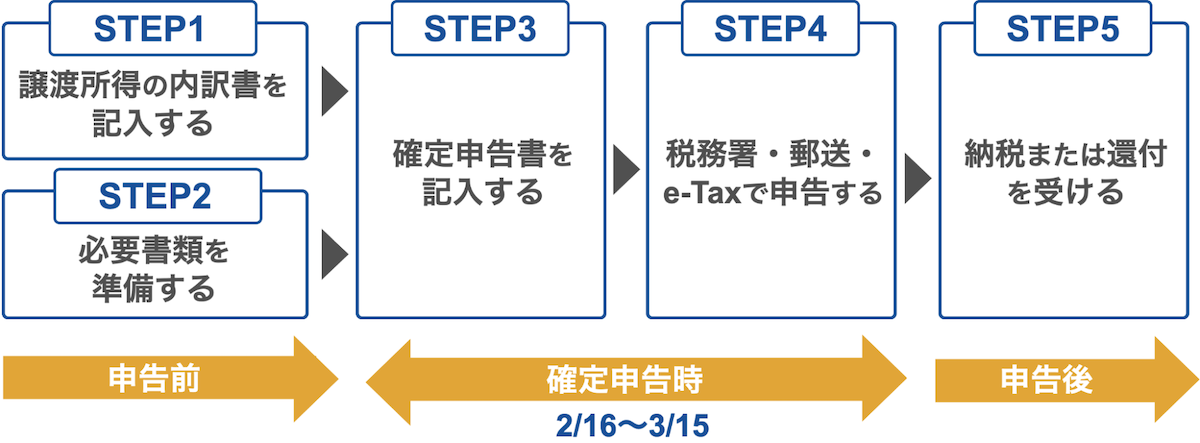

ここからは、確定申告の流れを5つのステップに分けて解説します。

それぞれ詳しく見ていきましょう。

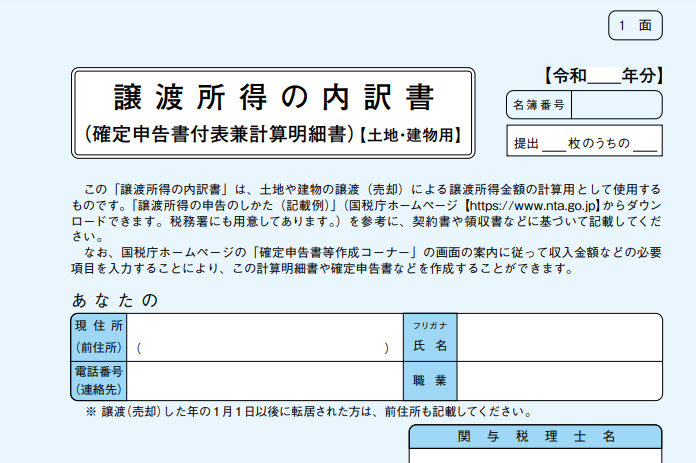

4-1.ステップ1|譲渡所得の内訳書の記入をする

▲譲渡所得の内訳書の例

ステップ1では、まず譲渡所得の内訳書を記入します。

「譲渡所得の内訳書」とは、マンションを売却して得た利益(譲渡所得額)を計算するために記入する書類のことです。この書類は、確定申告時に必ず必要ですので、マンション売却時直後に記入しておくことをおすすめします。

譲渡所得の内訳書は国税庁のホームページからダウンロードできます。1面から4面までしっかり記入しましょう。また、特別控除を受ける場合は5面の記入も必要です。

▶︎国税庁ホームページから:譲渡所得の内訳書(1から4面)

※特別控除の特例を受ける場合: 譲渡所得の内訳書(5面)

4-2.ステップ2|必要書類を準備する

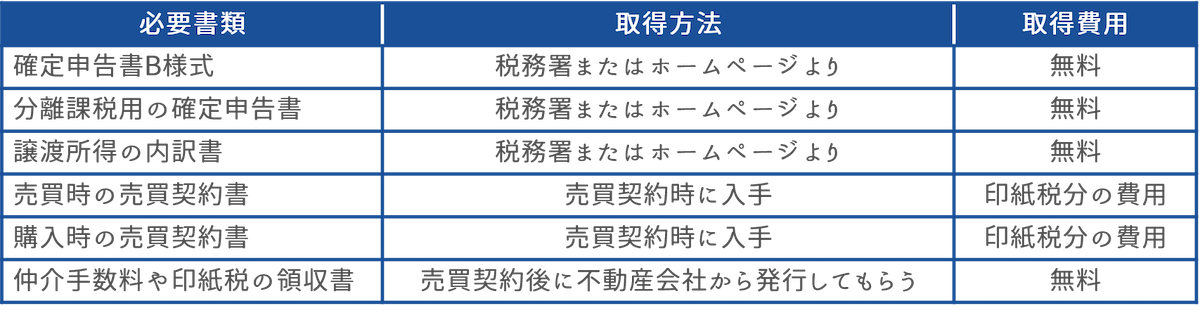

ステップ2は、必要書類を集めておくです。

確定申告をスムーズに行うために、事前に必要な書類を準備しておきましょう。確定申告に必要な基本書類は6つあります。

①〜③は税務署以外でも、地域ごとの確定申告会場で入手可能です。また、税務署のホームページからもダウンロードすることができます。

各種領収書は仮になかったとしても確定申告は行えます。しかし、売却にかかった費用を計上しないと、売却価格がそのまま利益になってしまい、課税対象額が大幅に増えてしまうので注意が必要です。

仲介手数料や印紙税など売却にかかった費用を経費として計上することで、申告上の利益を縮小することができます。それにより、課税対象額が減り節税できることを頭に入れておきましょう。

4-2-1.特例を利用する場合の必要書類

特例を利用する場合は、上記の基本書類にプラスして別に準備する必要があります。それぞれの必要書類は以下のとおりです。

▼3,000万円特別控除

- 住民票の住所が異なる場合は、戸籍の附票などの居住していたことを証明する資料

▼10年超所有していた場合の軽減税率特例

- 売却した居住用マンションの登記事項証明書

▼特定居住用財産の買い換え特例

- 買換資産の明細書

- 先行取得資産に係る買換えの特例の適用に関する届出書

- 代替資産の取得期限延長承認申請書

- 売却した不動産の登記事項証明書

- 売買契約書のコピー

▼買い換えなどによる譲渡損失の損益通算と繰越控除の特例

- 戸籍の附票などの居住していたことを証明する資料

- 売買契約書のコピー

- 新居の借入金残高証明書(年末現在)

- 居住用財産の譲渡損失の金額の明細書(確定申告書付表)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書

▼特定居住用財産の譲渡損失の損益通算と繰越控除の特例

- 特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書

- 売買契約書のコピー

- 譲渡資産に係る住宅借入金等の残高証明書

4-3.ステップ3|確定申告書を記入する

必要書類が準備できたら、確定申告書に記入をしましょう。

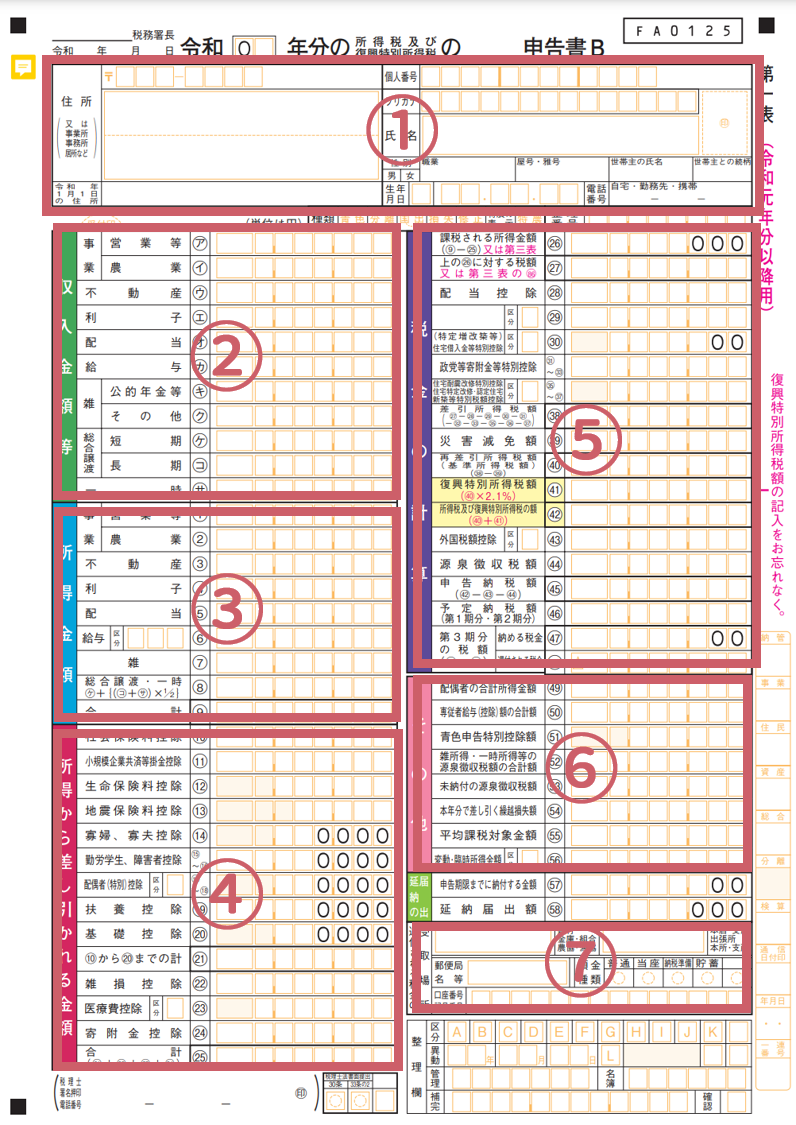

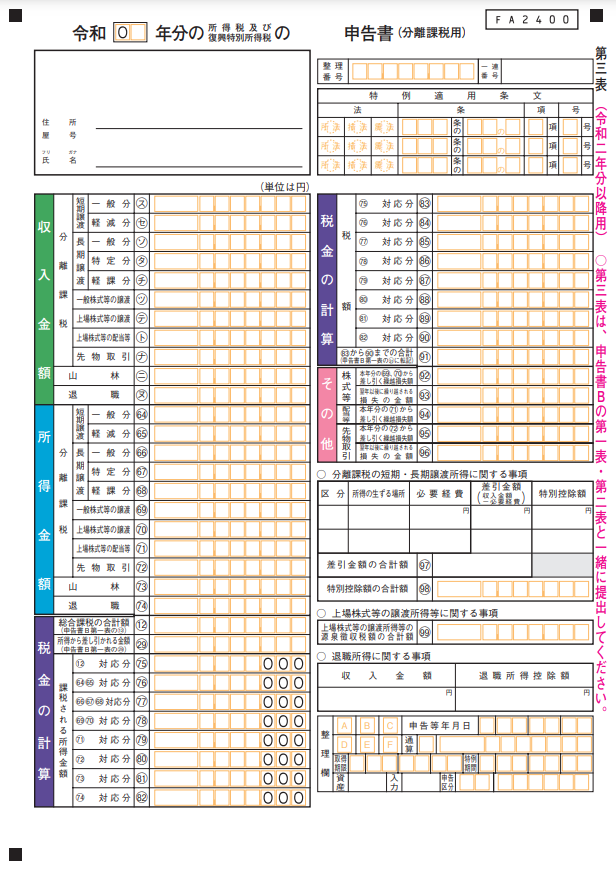

マンション売却後の確定申告は譲渡所得にあたるため「確定申告書B」と「確定申告書第三表(分離課税用)」を提出する必要があります。

それぞれの記入方法をみてみましょう。

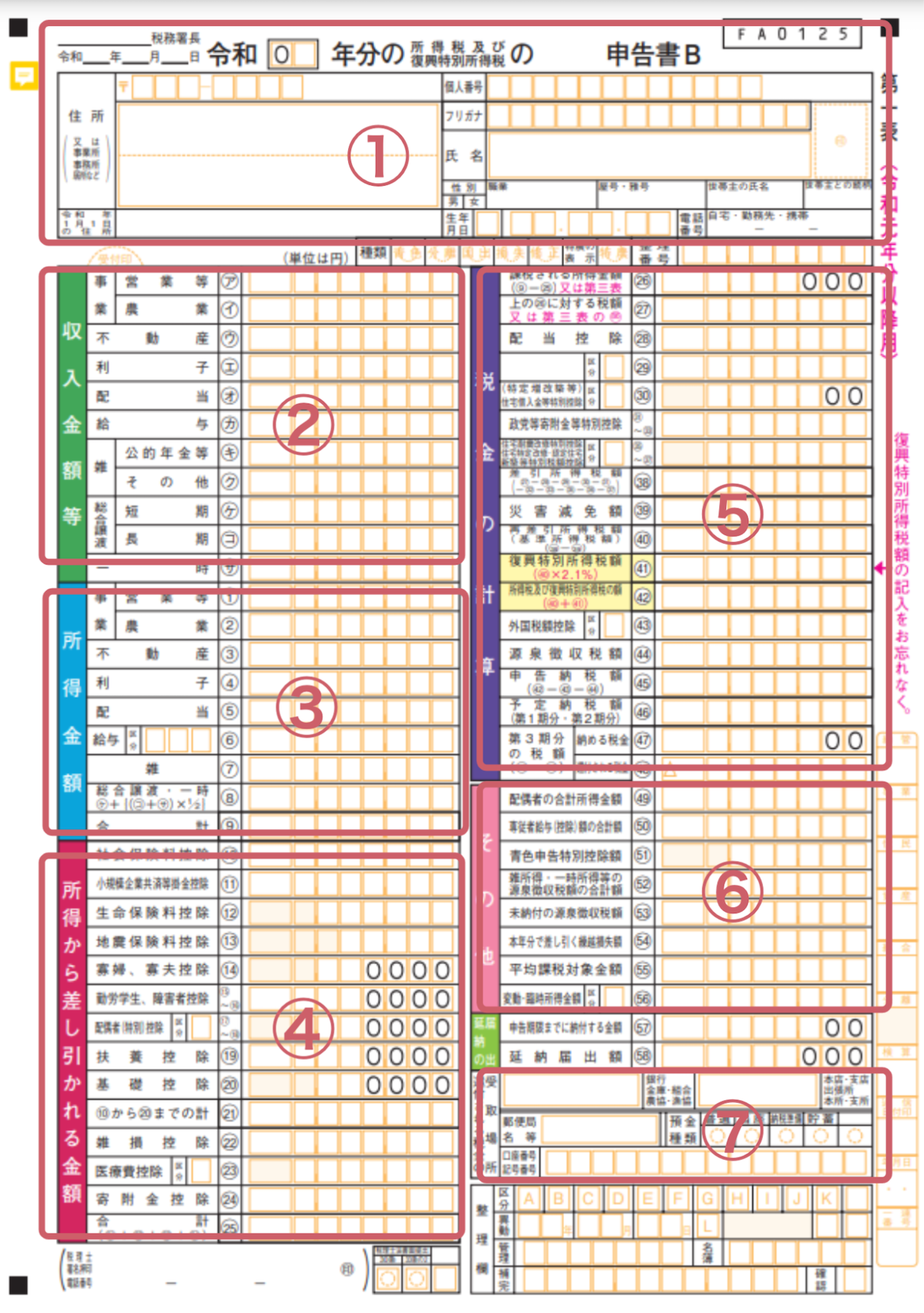

4-3-1.確定申告書B(第一表)の記入方法

出典:国税庁

記入の仕方は簡単です。給与所得などがあり会社で源泉徴収している場合は、源泉徴収票を手元に用意しておくとスムーズに記入できますので準備してください。

① 住所、氏名、マイナンバーなどを記入

② 給与収入など1年間の収入を記入する

※源泉徴収票の「支払金額」の項目を記入

③ 収入から必要経費、給与所得控除、社会保険料控除などを差し引いた金額を記入する

※源泉徴収票の「給与所得控除後の金額」を転記

④ 各所得控除の金額とその合計を記入する

※社会保険料控除→源泉徴収票の「社会保険料等の金額」を転記

生命保険料控除→源泉徴収票の「生命保険料の控除額」を転記

地震保険料控除→源泉徴収票の「地震保険料の控除額」を転記

⑤ 住宅ローン控除など税金の金額を計算する

⑥ 配偶者控除

※生計を一にする配偶者で、その人の合計所得金額が38万円以下であれば配偶者控除が適用 される

⑦ 還付される税金がある場合、還付金を振り込んでもらう銀行口座を記入する

項目が多く字も細かくて分かりにくいですが、自分に当てはまらない項目には、数字を記入する必要はありません。

4-3-2.確定申告書B(第二表)の記入方法

出典:国税庁

第一表同様に、こちらも源泉徴収票の内容を転記していくとスムーズに行えます。

① 住所、氏名を記入

② 所得の種類と支払者の名称、収入、源泉徴収税額を記入

※収入→源泉徴収票の「支払金額」の項目を転記

所得金額→源泉徴収票の「給与所得控除後の金額」を転記

③ 所得から差し引かれる金額を記入

※社会保険料控除→源泉徴収票の「社会保険料等の金額」を転記

生命保険料控除→源泉徴収票の「生命保険料の控除額」を転記

地震保険料控除→源泉徴収票の「地震保険料の控除額」を転記

④ 住民税に関する事項を記入

※16歳未満の扶養親族がいる場合、寄附金控除を住民税に適用する場合などはここに記入

4-3-3.第三表(分離課税用)の記入方法

第三表は、ステップ1で作成した譲渡所得内訳書の内容を転記すればOKです!

確定申告書の詳しい記載例について確認したいという方は、国税庁のホームページ「確定申告書の記載例」を参照ください。

4-4.ステップ4|税務署・郵送・e-Taxで申告する

確定申告書が完成し必要書類の用意ができたら、あとは申告期間内(2/16〜3/15)に税務署へ提出すれば確定申告完了です。

確定申告期間は税務署が混雑しますので、相談会場を利用したい人はもちろん、提出だけの方もできるだけ余裕を持って申告するようにしましょう。郵送、e-Taxなら税務署に出向かずに申告できるため便利です。

4-4-1.確定申告書を郵送する場合

税務上の申告書や申請書・届出書は「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)または「信書便物」として送付する必要があります。

書類に不備がないか確認した上で、A4サイズが入る大きな封筒を用意し必要書類を入れます。郵送先は必ず納税地の税務署に送付するようにしましょう。

確定申告書の記入内容に問題があったり、添付の書類に漏れがあったりした場合は、差し戻されてしまう場合もあります。改めて修正書類を提出しなければならなく、やりとりに時間がかかると提出期限を過ぎてしまうおそれもありますので、郵送提出を行う場合は、書類の内容に問題がないかしっかり確認しておきましょう。

4-4-2.e-Taxで確定申告する場合

e-Taxは、インターネットで国税に関する申告や納税、申請・届出などの手続ができるシステムです。税務署に行かなくても、国税庁のホームページ「確定申告書等作成コーナー」で申告書を作成し、自宅からネットで提出(送信)できます。

作成方法については、国税庁が公開している下記の動画で詳しく解説されていますので参照ください。

YouTube:https://www.youtube.com/watch?v=DJdfhfXXrko&t=11s

4-5.ステップ5|納税または還付を受ける

確定申告の結果、納税が必要となった場合は申告期間中に税務署または金融機関にて納税します。振替納税の手続きをすれば、指定口座からの引き落としも可能です。

税金の還付を受ける場合は、指定した振込口座に4月〜5月ごろに還付金が振り込まれます。

住民税は給与所得者の場合、勤務先から給与天引きで徴収され、自営業の場合は5月以降に納付書が届くので、納付書や口座振替で納税します。

\簡単30秒で査定依頼完了/

5.マンション売却した場合の税金計算方法

マンション売却後の確定申告は、売却して得た利益(譲渡所得)に応じた所得税を納めるためのものです。

マンション売却後の所得税はいくらになるのか、その計算方法について解説します。

なお、4章のステップ1「ステップ1|譲渡所得の内訳書の記入をする」で紹介した国税庁の「譲渡所得の内訳書」に記入していくと、税金の計算ができるようになっています。

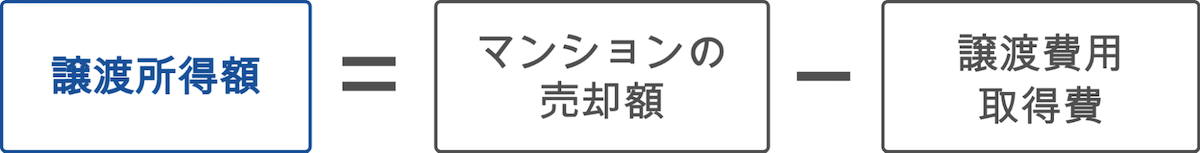

5-1.譲渡所得額を計算する

課税される対象がいくらになるのか、譲渡所得額を計算してみましょう。

例えば、3,000万円で購入(諸費用100万円)したマンションを3,500万円で売却し、譲渡費用が150万円かかった場合の譲渡所得額を計算してみましょう。

◎譲渡所得=3,500万円-(3,000万円+100万円)-150万円=250万円

以上により、譲渡所得額は250万円となります。

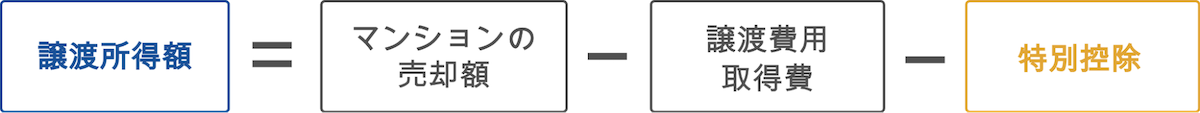

5-2.特別控除がある場合は差し引く

マンションを売却したときに、一定の要件に当てはまる場合は特別控除を受けられます。特別控除を受ける場合は、譲渡所得金額の計算時に特別控除額も差し引きます。

よく使われる特別控除は2章でご紹介した「3,000万円特別控除」です。この記事では、3,000万円特別控除を例に解説します。

例えば、3,000万円で購入(諸費用100万円)したマンションを3,500万円で売却し、譲渡費用が150万円かかった場合、加えて3,000万円特別控除の特例が受けたとして計算してみましょう。

◎譲渡所得=3,500万円-(3,000万円+100万円)-150万円ー3,000万円=0円

以上により、譲渡所得金額は0円です。この場合、譲渡所得金額はゼロとなるため税金の支払いは発生しません。ただし、特例を使うため確定申告は必須ですので注意しましょう。

5-3.所得税額を計算する

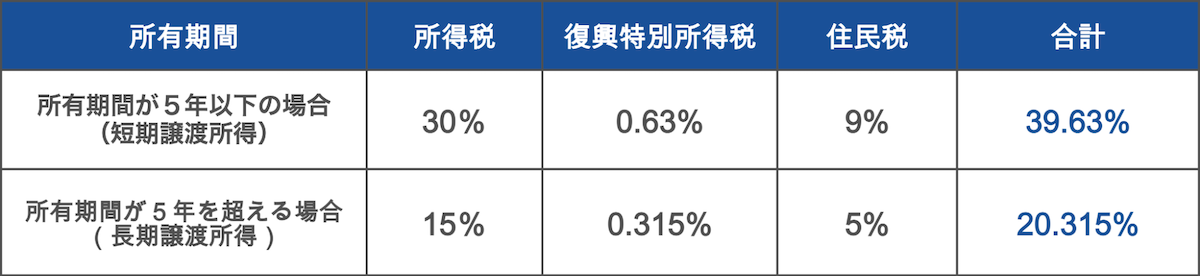

課税される譲渡所得金額が計算できれば、あとは所定の税率を乗算すれば税金が算出されます。

税率は、マンションを所有していた期間が5年以下か5年を超えるかによって変わります。なお、所有期間は売却した年の1月1日時点で判断されます。

例えば、

課税譲渡所得金額が250万円で、所有期間が3年(短期)の場合、

◎税額=250×税率39.63=約99万円

と計算されます。

6.まとめ

マンション売却後の確定申告の有無や方法について解説しました。

マンションを売却して利益が出た人は必ず確定申告を行ってください。利益の出なかった場合は、確定申告の必要はありませんが、特例を利用することで得をする場合がありますので、確定申告を行うことをおすすめします。

確定申告は、マンションを売却した翌年の2月16日から3月15日の間に行います。

期間中に焦らず行えるように、ステップを踏んでしっかり準備からはじめましょう。

特例や損益通算の特例など、利用できる特例を見逃さずにしっかり使うことで節税につながります。申告期間よりも前から少しでも下調べや準備を行い、焦らずに確定申告できるよう備えておきましょう。

早く・無駄なお金をかけずマンションを売るならsumnaraで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。

\簡単30秒で査定依頼完了/